Le marché éolien français a été marqué au cours des dernières années par des évolutions réglementaires et économiques majeures. Décrite comme une filière mature, l’éolien français est aujourd’hui l’un des marchés les plus dynamiques d’Europe (+11,3% en 2018[1]). Comme un signe de sa bonne santé, la filière a battu en mars dernier un nouveau record de production d’électricité : avec un pic de 12,3 GW produits, les parcs éoliens terrestres français ont couvert 18 % de la consommation d’électricité en France.

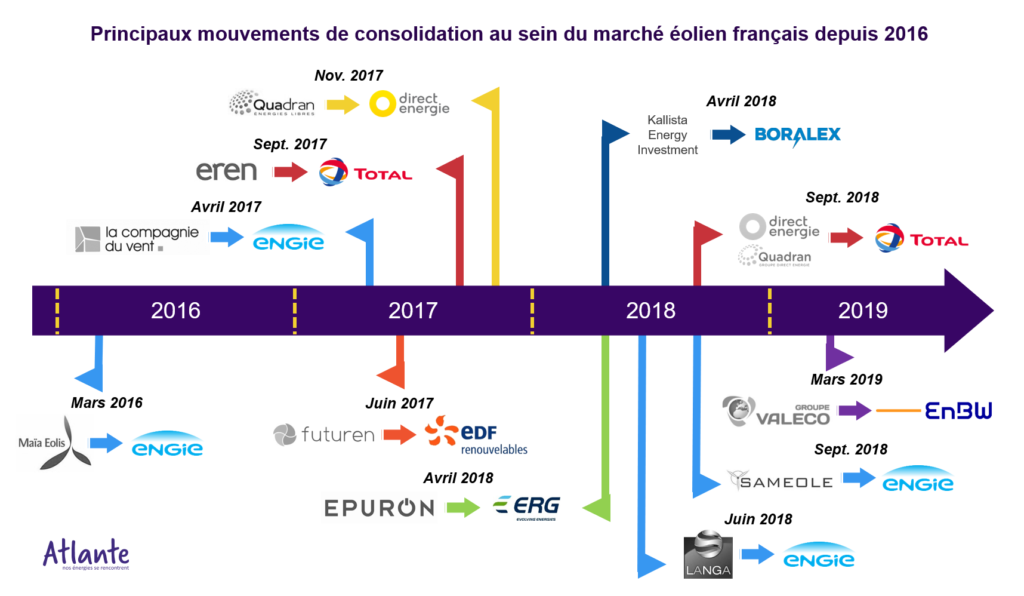

Les énergéticiens français Engie (1,9 GW installés) et EDF (1,5 GW)[2] se positionnent comme les leaders du marché mais doivent compter avec les ambitions affichées par de nouveaux acteurs, Total en premier lieu, recourant à la même logique de croissance externe matérialisée par le rachat de sociétés exploitantes indépendantes. Depuis plusieurs années, cette tendance à la consolidation du marché de l’éolien se renforce. Quelles sont les raisons de cette dynamique et quels impacts a-t-elle sur le secteur ?

Une concurrence accrue avec l’évolution des mécanismes de marchés

Le marché français de l’éolien a été marqué par la transformation du modèle de soutien à la filière. Le dispositif d’obligation d’achat avec des tarifs garantis sur 15 ans[3], coûteux pour l’État, a laissé place à un traitement différencié des installations éoliennes suivant leur taille. Le mécanisme d’attribution en guichet ouvert est conservé pour les projets de plus petite taille (inférieurs à 6 éoliennes et de puissance unitaire inférieure à 3 MW), avec un mécanisme de complément de rémunération qui compense le coût d’achat de la production éolienne (cf. notre article à ce sujet). En revanche, les grandes installations font depuis 2017 l’objet de procédures d’appels d’offres, pilotées par la CRE. Le prix de vente de l’électricité produite est ainsi fixé pour 20 ans et le mécanisme de complément de rémunération vient également compenser la différence entre ce tarif et le prix moyen du marché constaté chaque mois.

Un mouvement d’acquisition des développeurs indépendants par les grands opérateurs

Depuis quelques années, de grands opérateurs ont souhaité renforcer leurs positions sur le marché éolien. C’est le cas d’énergéticiens historiques, EDF et Engie, qui souhaitent se renforcer dans le renouvelable, dans le prolongement des orientations fixées par la loi de transition énergétique pour la croissance verte de 2015, avec l’objectif de baisse du nucléaire dans le mix énergétique français. Mais également de géants pétroliers tels que Total ou Shell qui souhaitent s’implanter sur le marché de l’électricité pour préparer l’après-pétrole, en captant les meilleurs performeurs. Une période d’acquisitions qui n’est pas terminée et qui bouscule les développeurs indépendants.

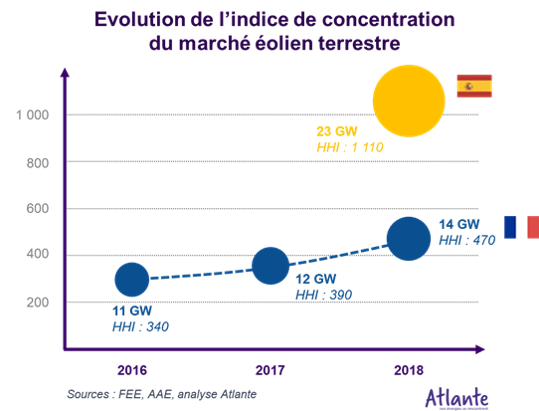

Ces mouvements entraînent une consolidation progressive du secteur, avec un indice de concentration[4] qui a presque doublé depuis 2014. S’il est encore éloigné des niveaux de consolidation d’autres pays européens, comme le marché espagnol par exemple, le marché français s’inscrit dans une dynamique forte :

Le passage aux procédures d’appel d’offres a en effet intensifié la concurrence entre les développeurs. Le taux de retour sur investissement est moins attractif et la crainte d’une remontée des taux de crédit inquiète les développeurs, qui ont besoin de fonds importants pour financer les projets. Ces acteurs sont désormais poussés à atteindre une taille critique ou à s’adosser à grand groupe afin de pouvoir poursuivre leur développement. Ce changement de contexte de marché est aussi une opportunité pour certains pionniers du marché éolien français de transmettre l’entreprise qu’ils ont fondée.

En effet, après une période de stagnation des prix de de vente de l’électricité éolienne, le prix de vente du MWh a baissé en France avec l’évolution des mécanismes de soutien. Alors que l’ADEME estimait en 2016[5] le coût de production de l’électricité éolienne terrestre pour des machines standards entre 54 € et 108 € le MWh, le prix fixé par l’arrêté de mai 2017 pour les installations de moins de 6 éoliennes s’établit entre 40 et 72 €/MWh, et sur l’ensemble des grands projets ayant remporté le 1er appel d’offres éolien terrestre, le MWh sera vendu, en moyenne, à 65,4 € (complément de rémunération inclus). L’ADEME estime par ailleurs que les coûts de production électrique des machines standards sont appelés à baisser d’environ 10 à 15 % à l’horizon 2025.

Un marché français attractif en Europe

Le marché français attire les développeurs, notamment en raison de la visibilité qu’offrent les mécanismes de soutien : prix garantis avec le dispositif de complément de rémunération, visibilité sur 3 ans pour les procédures d’appels d’offres… La France pourrait également profiter dans les prochaines années de la baisse de l’attractivité du marché éolien allemand. En effet, entre 2021 et 2026, un tiers du parc éolien terrestre allemand va perdre ses subventions (dès début 2021, ce sont 4 GW de capacités mises en service entre 1995 et 2000 qui seront concernés).

La consolidation du marché français est donc appelée à se poursuivre : le groupe allemand EnBW a ainsi annoncé en avril 2019 être entré en négociations exclusives avec le développeur Valeco, avec comme ambition d’atteindre le top 5 du renouvelable en France. Fin mars, c’était le groupe italien ERG, qui annonçait l’acquisition de la société Les Moulins de Fruges SAS, possédant six parcs éoliens dans les Hauts-de-France, après avoir acheté Epuron l’année dernière.

Le secteur de l’éolien devient ainsi un terrain de compétition pour les grands groupes de l’énergie. L’appel d’offres pour le parc éolien offshore de Dunkerque, avec pas moins de 9 consortiums candidats, en est le symbole : on y retrouve les groupes énergétiques historiques (Engie, EDF), les grandes utilities européennes (E.ON, Vattenfall) et des majors du pétrole (Total, Shell ou encore Equinor (ex-Statoil)).

Dans ce nouveau paysage de marché de l’éolien, avec des acteurs globaux aux fortes capacités d’investissement, le vent de consolidation en cours n’est pas près de retomber !

—

[1] « Wind Energy in Europe in 2018 – Trends and statistics » par Wind Europe

[2] Observatoire de l’éolien 2018, France Énergie Éolienne

[3] Ces tarifs étaient fixés à 82€/MWh pour les 10 premières années de fonctionnement de l’installation éolienne et de 28 à 82€/MWh pour les 5 suivantes en fonction de l’installation

[4] Herfindahl-Hirschman Index (HHI), exprimé comme la somme des carrés des parts de marché des acteurs

[5] https://www.ademe.fr/couts-energies-renouvelables-france